自6月末7月初开始,生猪价格进入震荡模式,截至日前,价格震荡期已经有2个月左右。在此期间,虽价格略有下滑,但幅度微弱,整体呈现涨跌调整状态,最高价为7月1日的8.22元/斤,最低价为8月25日的7.09元/斤。截至8月25日,生猪LH2109合约收盘价为14650元/吨,主力合约LH2201合约的收盘价为16985元/吨。生猪LH2109合约的最后交易日是9月的倒数第4个交易日,随着交割月的临近,LH2109合约加速下跌,已有升水转为贴水,LH2201日前仍处于升水状态。

农业农村部8月17日发布,受到生猪价格下降影响,7月份生猪存栏量还在惯性增长,但是增幅连续5个月后收窄,7月份环比增幅是0.8%;能繁母猪存栏量7月份环比下降了0.5%,这个是连续21个月增长之后首次出现下降。

(一)存栏情况

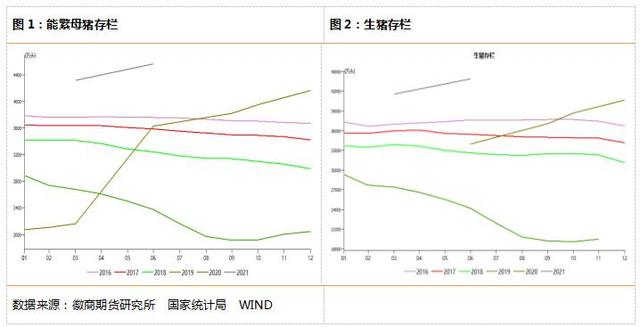

1、能繁母猪及生猪存栏

据国家统计局统计,6月末全国能繁母猪存栏4564万头、相当于2017年年末的102%,生猪存栏4.39亿头、恢复到2017年年末的99.4%。从上图可以看出,当前的能繁母母猪及生猪存栏,从WIND上看仍旧处于上升趋势中。但农业农村部8月17日发布,受到生猪价格下降影响,7月份生猪存栏量还在惯性增长,但是增幅连续5个月后收窄,7月份环比增幅是0.8%;能繁母猪存栏量7月份环比下降了0.5%,这个是连续21个月增长之后首次出现下降。

截至8月23日的生猪价格(7.21元/斤),相比较本轮猪周期的最高点20.98元/斤(2019年10月28日)下降了65.63%,价格的持续下降导致养殖利润持续收窄。随着利润的不断收窄,养殖单位主动调整生产节奏,加快淘汰低产母猪,优化猪群结构,所以现在的能繁母猪是繁殖性能较高的二元母猪,生产效率较种猪结构优化之前有大幅提升。多数地区二元能繁母猪的PSY在20-21左右,三元能繁母猪的PSY在14左右,由于PSY是一个综合指标,在当前种猪结构优化的背景下,我们按PSY在17的水平,保守推算有7.37亿头左右的生猪/年(根据农业部最新的数据,7月份我国能繁母猪的存栏为4336万头);如果按PSY在18的水平,推算将有7.8亿头左右的生猪/年。

根据国家统计局数据显示,自2014年以来,我国的猪肉需求逐年下滑,最高为2014年的7.495亿头,2015年、2016年、2017年、2018年、2019年分别为7.242亿头、7.007亿头、7.020亿头、6.938亿头、5.442亿头,排除2019年受非洲猪瘟的影响,预计正常的我国猪肉需求大概在6.9亿头生猪/年。因此,在能繁母猪数量趋稳及生产效率提升的背景下,我们预计今年四季度到明年1季度我们的生猪存栏或继续增长,依然处于产能释放期。

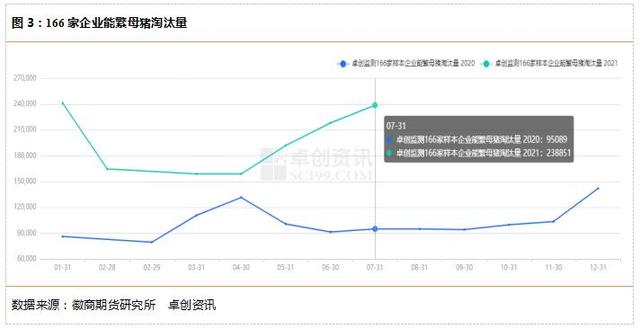

2、样本调查能繁母猪淘汰量

从上图可以看出,样本调查企业能繁母猪淘汰量连续3个月加速淘汰,同时也给生猪市场带来了大量廉价供应,拖累猪价。

(二)价格情况

1、母猪价格

50公斤二元母猪的出栏价持续下滑,截至8月20日,50公斤二元母猪的出栏价为1721.49元/头,已经跌回到了非洲猪瘟之前的价格。从价格上可以看出,目前母猪的供应已经进入宽松环境,也从侧面验证了,种猪进入了以质换量的优化阶段。

随着猪价的持续缩水,仔猪的价格开启了由“贵族”转向“平民”的过程,截至8月24日,7公斤三元仔猪的市场价为292.05元/头,已处于近6年来的新低,当前国内多地已出现仔猪市场有价无市的局面。一方面由于在猪周期下滑通道的背景下,集团猪场在宝正自身补栏顺畅的前提下,加大了仔猪外售量,以填补生猪价格持续下滑带来的收益缩水。另一方面,部分“公司+农户”的养殖企业缩减了代养户比例,造成空余栏舍较为缺乏,从而被动外售仔猪,加之当前行情持续萎靡,多数养殖企业对明年行情看空,所以加快仔猪出售不仅可以规避风险,还可以快速的回笼资金。在当今供应宽松的局面下,我们预计仔猪市场近期或将继续下滑。

(三)屠宰情况

1、屠企开工率

截至8月23日,全国重点屠宰企业平均开工率为25.24%。因新冠疫情影响力度减弱,河南、苏皖、江西、湖北、湖南生猪及猪肉调运恢复,养殖场出栏积极性高,屠宰厂收购顺畅,开工率顺势增加。但其余地区因消费不振,开工率小幅走低。综合来看,受部分地区拉涨,开工率整体小涨。

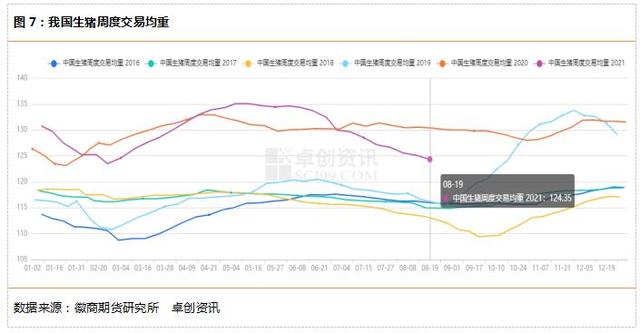

2、交易均重

作为从业者情绪的“晴雨表”的生猪交易均重,自5月初开始一路下滑,截至8月19日,全国生猪平均交易体重124.35公斤,环比跌0.61%,同比跌4.44%,体重带来的供给压力有所减轻,但相比2019、2018、2017、2016年,依然处于高位。

交易均重的持续下滑,一方面,由于随大体重生猪持续被消化,大猪存栏量明显降低。另一方面,由于养殖户对未来预期的看空,为维持资金周转和运营,而选择主动出栏。在未来产能释放的大背景下,叠加新冠疫情和非瘟等双疫情对市场影响仍在,猪价强势反弹阻力较大,顺市出栏仍是首选。所以,我们预计后期交易均重或继续下滑。

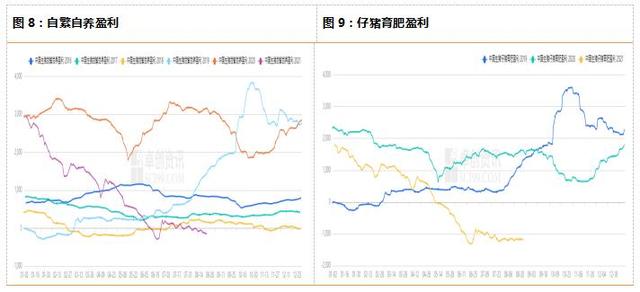

(四)利润分析

从上图可以看出,养殖企业多数处于亏损状态,截至8月24日,仔猪育肥盈利为-1182.24元/头,自繁自养为-153.61元/头。随着猪价的走低,自繁自养模式相比外购仔猪方式的优势正逐步消失。在多数养殖企业亏损状态下,警惕扎推出栏带来的短期较大的负面影响。

(五)行情展望

综上分析,虽然能繁母猪存栏量在连续21个月增长之后,首次下滑,但供应压力依旧持续,我们预计今年四季度到明年1季度生猪存栏或继续增长。终端需求依旧不足,且部分地区有降雨天气,产品走货迟缓,屠宰企业普遍销售不畅。所以受制于供需基本面未有实质性改观,叠加新冠疫情频发利空终端消费增长的背景下,我们依然维持前期震荡下滑观点。但随着猪肉价格的下降,需求或继续同比增长,对行情有一定支撑作用,加之受养殖成本影响及政策支撑托底,市场行情下滑速度或较小。

风险因素:新冠疫情,非洲猪瘟疫情,母猪生产效率。